现在我们来说一下期货的跨期套利,顾名思义,跨期套利就是一个期货品种不同的合约之间进行的套利。在期货的教材上,花了很大的篇幅,去讲解跨期套利的原理以及方法,但是在我的角度来看,跨期套利这一种交易方法,并不适合于自然人进行期货交易。

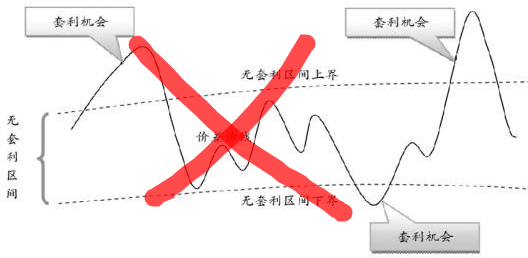

跨期套利实际上是期现套利的一种延伸,跨期套利的原理,就在于两个不同期货合约间的价差大于或者小于了他们的理论持仓成本,当两个合约的价差产生了价差割裂的时候,我们可以去同时开两个反方向的持仓,帮助市场进行方向的纠错,如果纠错成功,两个合约的价差回归到正常值,这个时候,我们的期货账户就可以产生盈利。现在我们来举例子说明,比如说白糖期货,一个月的期货持仓成本,也就是白糖的仓储费,加上运输费,加上降温费,加上保管费,加上损耗费等一系列的费用加在一起是100元钱,那4个月就是400元钱的持仓成本,如果5月份的白糖合约与9月份的白糖合约价差达到了600元钱,就说明要么09合约的白糖溢价200元钱,要么05合约折价200元钱,此时我们去做空09合约,买入05个月,等待价差回到400元钱的时候,我们双边平仓,这样我们就可以赚取200元钱的价差利润。一般来说,跨期套利的操作方法,如上所述。但是在实际的交易中,并不像教科书写的那样完美,如果按照期货教科书上的写法去操作跨期套利的话,一旦产生亏损,这将是非常严重的损失。因为原因如下,在期货的定义中,只有期现套利,也就是期货与现货的套利,在期货交割日的时候,价差才可以在理论上归零,因为在交割日的时候,期货就没有了它固有的时间成本,逐渐变成了与现货一致的商品属性,但是两个合约间的价差套利,与跨期套利并不相同,我们可以想象,05合约先交割,09合约后交割如果05合约交割的时候,与现货价一致,而09合约又在05合约交割的时候,并没有回归的趋势,也就是说我们双边进行跨期套利,而05合约交割日的时候,05与09合约价差并没有回归,这也是一种合理的情况。另外一种极端情况,就是05合约交割的时候现货价,与05合约一致,,而09合约出现了比较大的基本面的变化,比如说白糖库存严重不足,又比如说中国白糖,增加进口关税,在这种情况下,会导致09合约是三个主力合约中最强的一个合约,非常有可能在05合约交割的时候,09合约继续往上涨,走出独立行情,极端价差可能拉到六七百点,这个时候,我们的这个跨期套利组合,就会产生不可逆转的损失。所以说,期货的跨期套利,有三种最终结果,第1种是比较好的情况,如我们所愿两个合约最终回归,回归它们的合理估值。第2种结果是,两个合约的价差,在最近的合约进行交割的时候并没有变化,我们的持仓不赚不亏。第3种情况就是,当最近的合约交割的时候,远期合约由于突发事件或者基本面的变化,导致走出独立行情,我们出现不可逆转的亏损。也就是说,我们做跨期套利,有33%的可能是亏损的,有33%的可能是持平的,另外的33%的可能性才是盈利的,那也就是说,跨期套利正常操作下来命中率只有33.3%,这种命中率,甚至不如做技术面的命中率更高。有人说做跨期套利需要去参考基本面,但是您思考一下,进行跨期套利去参考基本面,不但要研究近期合约的基本面的供应和需求,还要去研究远期合约的供应和需求,把一件一个流程就可以做好的事情,变成了两个流程来进行分析,这样操作下来,还不如直接去做单边,并且也不见得你去分别分析两个合约就分析的都对,白白增加分析难度。所以说在2010年的棉花牛市行情里面,由于当时的棉花是历史上最大的牛市行情,导致了远期合约升水近期合约1000多点,在这个时候很多的现货商去做空远期合约,买入近期合约,等待他们回归,准备赚1000点的利润,但是最终的结果是两个不同的棉花合约的价差最高拉到了2000点,导致当时很多的现货商出现爆仓出场,甚至有现货商跳楼的情况出现,所以说跨期套利并不适用于期货投机的交易。而如果你是现货商,你去买入近期合约,用近期合约的仓单在远期合约上抛出,赚取无风险的利润,这种操作是可以的,但是前提是你的保证金必须充足,否则也将会出现在当年的棉花牛市里面的大部分现货商爆仓的情况。所以说,期现套利并不建议期货的散户投资者进行操作,因为它的投入产出比并不符合我们做期货要达到1:3的这个理论值。好,期货的跨期套利我们就讲到这里,希望看到这篇文章,能让您有所启发,屏蔽掉很多不必要的亏损。

本文:"什么是期货的套利交易技术之二:跨期套利",为《期货圣经博客》原创文章,不接受任何形式的转载,如遇转载,本人尹景林必维权。